首頁 >

首頁 > - 財稅代理 >

- 財稅代理

財稅代理

Fiscal Agent

稅務局究竟是怎么查企業的?

添加時間:2023-03-20稅務局是怎么查企業的?具體查哪些東西?快來一起看看吧!

大數據時代

稅局查什么?

經常看稅局官網的老板們會發現,越來越多的企業被罰都是因為稅局各種的大數據監控,那么稅局究竟是如何通過大數據查企業的?具體查企業哪些東西?

1、財務報表的數據特征與變動

在“金三”的時候,開展稅收風險分析可以從系統中調取企業的基本信息,了解企業所處行業適用的稅收政策、個性風險點,以及特別的會計處理方式,進而發現其可能存在的涉稅風險點。

而在“金四+大數據”的現在,分析財務報表數據主要看3個方面的變動:

(1)項目發生的變動;

(2)變動幅度大小;

(3)變動產生的涉稅影響;

舉個例子

分析某制造業企業的資產負債表時,發現該企業“在建工程”會計科目期初余額為300萬元,期末余額為0,已轉到“固定資產”會計科目中。

通過這些變動,可以推測該企業可能已完成某項工程建設,相應也增加了固定資產原值,房產稅計稅依據可能發生變化。

根據相關政策,房產稅計稅依據要么按照房屋租金,要么按照房產余值。

而從該企業申報信息看,企業并沒有改變房產稅申報金額,所以需要進一步核實在建工程的具體內容,分析是否存在少申報繳納房產稅的風險。

2、納稅申報數據的關聯與比對

比如,分析企業發放工資薪金的情況時,不僅要分析企業所得稅申報表中工資薪金的申報情況,還要比對現金流量表中“支付給職工以及為職工支付的現金”項目的數據,如果支付的現金小于計入成本的職工薪酬,就要警惕企業是否有虛列工資薪金的可能性。

再比如,城市維護建設稅的計稅依據是納稅人實際繳納的增值稅、消費稅稅額。

當分析房地產企業時,可以把增值稅計稅依據和土地增值稅預征的計稅依據進行對比,如果兩者產生比較大的差額,就可能存在異常。

3、企業發票信息及其他信息的邏輯與常識

稅局曾有個案例,在查看某咨詢公司發票信息時,發現其一段時期內開出的咨詢服務費的價稅合計金額總有零頭,這不太符合邏輯,因為咨詢服務費一般都是整數。

通過后續檢查發現,這部分咨詢服務費發票是該企業為幫助受票方套現銷售提成而虛開的,為便于核算,均按照提成的金額來開具,所以產生零頭。

除此之外,對連續幾年都虧損或稅負率極低的企業、注冊經營地址在寫字樓里的生產型企業、法定代表人年紀比較大的企業進行分析時,如果出現不合常理、不合邏輯的情況,也會被稅局盯上。

總被稅局“惦記”?

原因就在這里!

1、稅局是怎么找到問題企業的?

為什么有的企業經常被稅務局“惦記”?

其實,這種情況都是有原因的!一起來看看稅務局是怎么確定稽查對象的!

案源推送

稅務局設置風險控制管理部門,會根據“大數據”進行分析,一旦發現企業納稅情況有異常,就會第一時間把風險提示推送到稽查部門,進而稽查部門對企業進行檢查。

案源檢舉

這種情況主要是來源于公司內部人員或者競爭對手等。由于是內部人員或者準備的比較充分,舉報信息通常比較準確的,基本一查一個準。

案源安排

案源安排,就是指稅務機關根據年度稽查工作任務安排,對轄區內的重點企業、行業進行定向檢查。

自選案源

這種情況就屬于“中獎”了,被稅局抽中了,但稅局也不是瞎抽的,一般存在以下這些情況之一的,被“抽中”的可能性就會非常大:

1.稅收風險等級為高風險的;

2.2個年度內2次以上被檢舉且經檢查均有稅收違法行為的;

3.受托協查事項中存在稅收違法行為的;

4.長期納稅申報異常的;

5.納稅信用級別為D級的;

6.被相關部門列為違法失信聯合懲戒的;

7.存在其他異常情況的。

2、稽查人員有哪些權利?

稅務局稽查時有以下正當權利,一定要積極配合!再說一次,一定要積極配合!

.png)

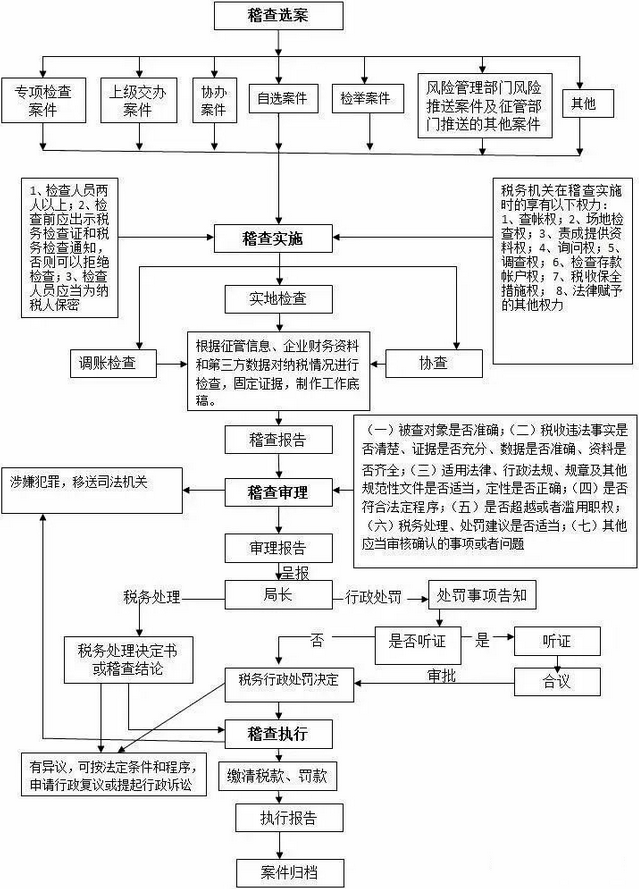

3、稽查流程

面對稅務稽查時,千萬要先自查原因,并積極配合稅局調查提供資料和說明,盡量將損失降至最低,絕對不要想著不配合、一句不知道就能糊弄過去!

八大“作死”行為

1.只申報開票收入

有些企業為了少繳稅,不開票的收入就沒有申報納稅,為了賬上不體現,走賬也往往不通過公戶,以為這樣稅局就查不到了,只能說太天真了…

隨著多部門實施信息共享,稅務會從第三方信息來源,來證實申報的真實性(如提供的水電能耗數據、銀行流水、政府采購數據等等)。不僅僅如此,還會通過區域同行業經營情況對比等等。

2.成本隨意調增或調減

有些企業,為了防止被稅局稽查到,隨意的調整成本(買發票或少計發票等),使收入成本配比,殊不知這樣更是主動把自己送上門!

畢竟微利、平銷、低毛利或者收入成本倒掛都是稅局稽查的重點。

3.扣除憑證(發票)不合規

存在大量的白條入賬;存在大量的個人抬頭發票;公司沒有車卻有大量的加油票;差旅費、會議費等費用異常發票;預估費用遲遲沒有發票;老板個人消費的發票;其他與生產經營無關的憑證等等。

不過,也有一些個人開頭的發票是可以報銷的!具體可以看這篇:喜大普奔!個人抬頭發票能報銷了!還能抵扣所得稅!

4.少交個人所得稅

個稅也是被稽查的重點,隨著個稅申報系統不斷完善,冒用身份、編造虛假工資等都很容易被稽查。

5.庫存賬實不一致

之前說過了,隨著“金四+大數據”的上線,公司的進銷存早就是透明的了,只要企業開具的發票異常,馬上就會接到稅務局電話,甚至會實地盤查!

6.小稅種申報異常

很多企業對小稅種不重視,認為其金額小,不會被監管,這樣想就大錯特錯了,小稅種也會引起大風險。

7.頻繁公轉私、私轉私

央行曾經發布大額現金管理試點,這也釋放了一個信號,再通過私戶轉賬偷逃稅實屬自投羅網。

8.不繳或少繳社保

就說一句:社保已經全面入稅,你懂的。